Merkez Bankası’nın likiditeyi kısma kararları ve DXY endeksindeki gerileme doların 3.72 seviyelerine kadar gerilemesine neden oldu. Fakat bu sabah, 3.76 seviyesinde bulunuyor. Şu an aslında birçok kişinin kafası karışık durumda. En çok merak edilen soru şudur; “Merkez Bankası’nın likiditeyi kısma kararları gerçekten etkili olacak ve dolardaki yükseliş trendini bitirecek mi?”

MB, önce haftalık repo ihalesini iptal etti. Bu durum, bankaların repodan gelen yaklaşık 40-45 milyar TL’yi %8.50’den alamamasına neden oldu. Dolayısıyla bu kaynağı bankalar başka kalanallardan bulmak durumunda kaldı. Diğer iki kanaldan ilki repo pazarından borçlanmaydı. Fakat MB geçen hafta buradaki limiti önce 22 milyara sonra da cuma günü 11 milyara kıstı. Dolayısıyla bankaları geç likidite penceresinden borçlanmak zorunda bıraktı. Uğur Gürses’in yazısında belirttiği üzere (yazıyı buradan okuyabilirsiniz), Bankalar aslında geç likidite penceresinden borçlanmak istemezler, çünkü bir banka eğer geç likidite penceresinden borçlanıyorsa, bunun adı kötü likidite yönetimidir. Banka için, iyi bir sicil değildir. Ama Merkez Bankası 13 Ocak cuma günü yaptığı açıklamada, bankaların arzu ederlerse geç likidite penceresinden borçlanabileceklerini belirtti. Bir bakıma bankalara “siz geç likidite penceresinden borçlanırsanız, bunun peşini kovalamayacağız” mesajı verildi.

Bu aşamaya kadar yaşadığımız tecrübeye ilişkin bazı önemli noktaları vurgulayalım;

- Bankalar 100 milyar TL civarında bir kaynağı Merkez Bankası’ndan %8 ile %.50 arasında bir faizden ortalama maliyet yaparak karşılıyordu, şu an MB; zaman zaman gecelik repoyu da kısacağını söylediği için bazı günler gecelik repo’dan da para vermeyebilir.

- Bu durumda bankalar kendilerini bu yeni duruma göre hazırlayacaklardır. Bu aşamada en önemli soru; bankaların bu parayı nerede kullandığıdır. Yani bankalar ortalama %8 ile %8.50 arasından sağladıkları parayı nerede kullanıyorlar? Bununla tüketici kredisi mi veriyorlar? Bununla ev ev kredisi mi veriyorlar? Yoksa bununla devlet tahvili ve hazine bonolarını mı fonluyorlar? Bildiğimiz kadarıyla bu paranın çok büyük bölümüyle devlet tahvili ve hazine bonolarını fonluyorlar. basitçe anlatmak gerekirse, şu an 2 yıllık gösterge faiz %11.25 seviyesinde bulunuyor. Dolayısıyla %8.25 civarından buldukları para ile bir bakıma %11 civarında bir getiri sağlayınca aradaki fark kadar kâr ediyorlardı.

- Şimdi bu kâr imkanı ortadan kalkıyor. Eğer MB’nın ne gecelik ne de haftalık bazda likidite vermediğini veya vermeyeceğini düşünürsek, Gösterge faiz yüksek seviyelere çıktı ve bu seviyelerden aşağı gelmedi. Eğer bankalar %8.25 civarından para bulamazlarsa devlet tahvili ve hazine bonosunu hangi para ile fonlayacaklar? Bilindiği üzere şu an bankaların mevduat maliyeti veya diğer kaynaklardan sağladığı fonların (Sendikasyon kredisi, tahvil ve finansman bonosundan) ortalama maliyeti %10-12 aralığındadır. Bu durum bankadan bankaya değişmekle beraber, ortalama %11 maliyet söz konusu ise, bankalar bu maliyet ile devlet tahvili ve hazine bonosunu uzun süre fonlayamazlar. Şu an bankaların elinde toplam 209.6 milyar TL tutarında Devlet Tahvili ve Hazine bonosu bulunuyor.

- Sonuç olarak şunu söyleyebiliriz; Gösterge faiz (hem 2 yıllık hem de 10 yıllık) yükselmek zorunda kalacaktır. Eğer bankalar, bu tahvil ve bonoların yarısını ortalama %8.25 yarısın da %10-11 arasında bir faiz ile fonluyorlarsa, ortalama %9.5 civarında bir maliyetleri oluyor demektir ve şu an TCMB’nin yeni uygulamalarıyla bu maliyet en az 1 puan artmış olacaktır. Yani %10.5 civarına gelecektir. Bu durum bankaların tahvil ve bono portföyünden satış yapmalarına neden olarak, gösterge faizin ve daha doğrusu devlet tahvili faizlerinin yükselmesine neden olacaktır. Bunu önümüzdeki 1-2 haftada göreceğiz.

- MB’nın uyguladığı bu likidite kısıtlaması devletin borçlanma maliyetini, %8.50 seviyelerinden, %11.15 seviyelerine kadar yükseltmiştir. Bir bakıma, bu yük aslında ilk anda bankaların sırtına binmiş gibi görünse de, gerçekte hazinenin sırtına binmiştir. Unutulmamalı ki; eğer piyasalar, geleceğe dair net öngörülerde bulunabiliyorlarsa ve geleceği net görebiliyorlarsa, politika faizi ile gösterge faizi bir birine yakınlaşabilir. Çünkü gelecekte büyük dalgalanmaların ve oynaklıkların oluşmayacağı düşünülür. Örneğin Eylül ayında gösterge faiz %8.60 civarındaydı ama birçok siyasi, uluslararası risk ve not düşmesi gibi gelişmeler, gösterge faizi %11.5’e kadar yükseltmiştir.

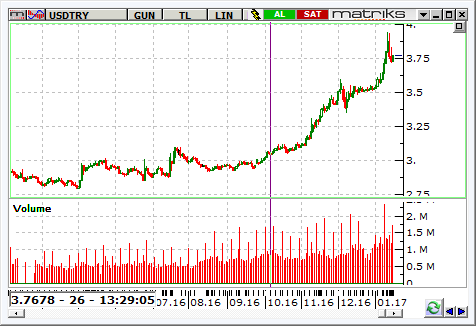

- Öğrencilerime ekonominin dinamiklerini anlatırken (Para Harekatı kitabımda da anlattığım üzere) faiz ve kur bir ekonominin tansiyonudur. Döviz kuru büyük tansiyon, faiz de küçük tansiyondur. Eğer vücutta bir sıkıntı varsa ve ekonomik birimler (Hanehalkı, devlet, özel sektör ve finansal kesim) arasında kan akışı (nakit akışı) sıkıntılı olmaya başlamışsa, ekonominin hücrelerine kan gitmiyorsa, kalpdeki damarlar tıkalıysa tansiyon yükselir. Kur yükselirse, faizler de yükselir. Eğer bu durum akıllıca yönetilmezse, zaman zaman kalp spazmları yaşanır ve geçen iki haftada bu spazmları yaşadık. Aşağıdaki grafik durumun böyle olduğunu net bir şekilde gösteriyor. Üstteki grafik, dolar/TL, alttaki grafik de Gösterge faizi gösteriyor. Gösterge faiz dediğimiz şey MB’nın politika faizi ne olursa olsun, artabiliyor. Genellikle geçmişte de böyle oldu. Hem 2012’de hem de 2014 sonunda ve 2015 başında, gösterge faiz politika faizinden bağımsız olarak arttı. En sonunda öyle bir noktaya gelindi ki; MB faizleri 4-5 puan artırmak zorunda kaldı.

- Sonuç olarak, Merkez Bankası’nın uygulamakta olduğu likiditeyi daraltıcı politikaya karşı bankalar kendi reflekslerini geliştirecek ve hesaplarını, artık %8-%8.50 arasından 100 milyar değil de belki 30-35 milyar TL bulabilecekleri varsayımına göre yapacaklardır. Bu durum tahvil faizlerinin (dolayısıyla gösterge faizin) daha da yükselmesine neden olabilir. Eğer Merkez Bankası, nasıl olsa likiditeyi kısarak faizleri örtülü artırma işleminin, istenen sonucu verdiğini (yani döviz kurlarını baskı altına aldığını) düşünerek, 24 Ocak’ta faizlere dokunmazsa, aynen 2006’daki gibi kurda yeni spazmlar yaşanma olasılığı çok yükselir (2006’da neler olduğunu görmek için bu yazımı okuyabilirsiniz). Hatırlayacak olursanız, 2006’da 7 Haziran’da TCMB politika faizini acil bir toplantıyla 1.75 puan yükseltmiş (%15.25’ten %17’ye) ama 20 Haziran’daki olağan PPK toplantısında faize dokunmamıştı ve ardından kurlar yeniden sert bir artışa başlayınca 25 haziran 2006 Pazar günü acil bir toplantıyla faizler yeniden 2.25 puan artırılmıştı (%17’den %19.25’e).

- Dolar/TL kuru şu an 3.76 civarında hareket ediyor. 24 Ocak’a kadar 3.75 ile 3.80 aralığında kaldığını görebiliriz. Fakat 24 Ocak çok önemli!!! Bu tarihe kadar olan sürede Dolar endeksi (DXY) yeniden artışa geçerse kurlarda da yukarı yönlü hareket görebiliriz.

Evet.., Merkez Bankası faizleri artırmak istemiyor ve dolaylı yollara başvuruyor ama bu yollar maalesef kredibilite kaybına neden oluyor. Eğer Merkez Bankası 24 Ocak’taki PPK toplantısında faizin üst koridorunu ve orta bandı sabit bırakıp geç likidite penceresi faizini artırırsa hiç şaşırmayacağım. Çünkü TCMB şu an bankalara “gidin geç likidite penceresinden para bulun” dediğine göre, en azından görüntüde “bakın faizleri artırmadık, likiditesini yönetemeyen bankalar için geç likidite penceresi faizlerini artırmış olmak, faizleri artırmak anlamına gelmez” diyebilir.

NOT: Borsaya ilişkin görüşlerimi sat 14:30’da vereceğim…

Merkez bankası siyasi baskıyı bu kadar hissettiğine göre bunun sonu iyi değil..