Son yazımdan bu yana iki önemli veri açıklandı. Perşembe günü ocak ayına ait sanayi üretim endeksi değerini ve ayrıntılarını öğrendik. Hafta başında ise yine ocak ayına ödemeler dengesi verileri açıklandı. Bu verileri değerlendireceğim.

Önce cari açık ile başlıyorum. Cari açığı iki boyutta ele alacağım. Birincisi, finansman gereği açısından bakacağım. İkincisi, hem büyüme oranımızın son dönemdeki eğilimini anlamaya hem de cari açığın dinamiğini daha iyi belirlemeye yardımcı olabilecek enerji dışı cari açığı inceleyeceğim.

Cari işlemler açığı ve finansmanı

Ocak ayında 6 milyar dolar kadar cari işlemler açığı verdik. Bu değer 2011 yılının ocak ayında gerçekleşen açık ile aynı düzeyde. Ancak aylık cari açık verilerini son üç ayın toplamı olarak alıp değerlendirince, bir yıl öncesinin aynı dönemine kıyasla son aylarda cari işlemler açığında iyileşme olduğu ortaya çıkıyor. 2011’in ikinci yarısında önce cari açığın yıllık artış hızı düşüyor, son iki ayda ise (2011 Aralık ve 2012 Ocak) artış hızı eksi değerler alıyor.

Bu durumda, öncelikle, cari açıktaki kötüleşmenin durduğunu belirtmek mümkün. Elbette “Gayri safi yurtiçi hasılamızın yüzde 10’u kadar olan cari açık daha ne kadar kötüleşebilir ki?” diye sorarsanız, haklısınız. Ancak birkaç aydır, son on iki ayın toplam açığının 77 milyar dolar düzeyinde kalması, hiç olmazsa daha çok finansman ihtiyacımız ortaya çıkmadı diye sevindirmeli bizi.

Finansman tarafında ise işler yolunda gitmiyor. 2010 ve 2011’deki yüksek cari açık, yakın geçmişte ortaya çıkan yüksek cari açıklardan farklı biçimde, ağırlıklı olarak kısa vadeli sermaye girişleri ile finanse ediliyordu. Bu tür finansman sürdürülebilirlik açısından düşündürücüydü. 2011’in ikinci yarısının başından bu yana, kısa ya da uzun ayrımı bir tarafa, toplam finansman cari işlemler açığını karşılamaktan çok uzak bir noktada.

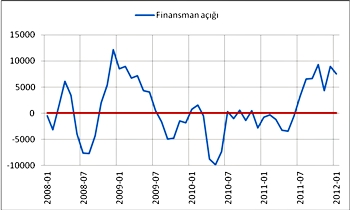

Grafik 1’de her ay itibariyle hem son üç ayın cari açığının toplamının (döviz finansman ihtiyacımızın) hem de son üç ayın net sermaye girişlerinin toplamının birlikte hareketleri gösteriliyor. Net finansmanın, küresel finansal piyasalardaki gerilimli dönemlerde finansman ihtiyacımızın belirgin biçimde altına düştüğüne dikkat edin. Mesela 2008’in son ayları ile 2009’un ilk yarısı arasındaki dönemde böyle. Bir de 2011’in ikinci yarısından itibaren aynı olgu geçerli.

Temmuz ayından bu yana ‘normal’ yollarla finansman ihtiyacımızı karşılayamadığımız için geriye iki finansman biçimi kalıyor: Birincisi, ‘cepten yiyoruz’; döviz rezervlerimizi azaltıyoruz. İkincisi, kaynağı belirsiz döviz girişleri oluyor Türkiye’ye. Farklı bir ifadeyle ‘net hata ve noksan’ kalemindeki artışla finanse ediyoruz cari açıktan doğan finansman gereksinmemizi. Sadece üçer aylık dönemler itibariyle böyle değil. Son iki ayın her biri için de aynı olgu geçerli.

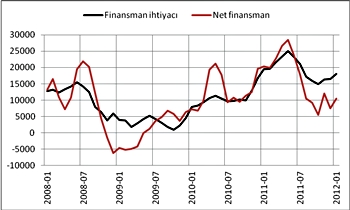

Bir de finansman ihtiyacı ile finansman arasındaki farkın (finansman açığının) gelişiminin grafiğini veriyorum. Bu farkın sıfırın üzerine çıktığı dönemler, finansman gereksinmemizin net sermaye girişleri ile karşılanamadığı dönemler. Sıfırın üstüne ne kadar çok çıkılıyorsa finansman sıkıntısı da o kadar artıyor. Farkın sıfırın altına düştüğü dönemler ise finansman açısından sıkıntı çekmediğimiz dönemlere işaret ediyor. Grafik 2’de aylar itibariyle sözünü ettiğim finansman açığının son üç aylık toplamlarının (milyon dolar cinsinden) gelişimi yer alıyor. Gerilim dönemlerindeki finansman açığı şimdi daha da belirgin.

Bu finansman sıkıntısı sürer mi? Yanıt vermek zor. Avrupa Merkez Bankası’nın bankalara ilki aralık ayı içindeki, ikincisi de şubat sonundaki bol kepçe üç yıl vadeli borç verme operasyonunun Avrupa finansal sistemindeki likidite sorununu azalttığını biliyoruz. Ancak ilginç olanı, aralık ayındaki likidite sağlama operasyonuna karşın Türkiye’nin ocak ayında da finansman sıkıntısı yaşamış olması.

Unutmayalım; benzer ‘para saçma’ operasyonu şubat sonunda da gerçekleştirildi. 2011’in ikinci yarısına kıyasla uluslararası finansal piyasaların biraz daha rahatladığı açık. Bu rahatlama önümüzdeki birkaç ay içinde Türkiye’ye daha fazla net sermaye girişi olarak yansıyabilir. Döviz kurunun mesela kasım ya da aralık ayına göre düşmesi de bu yönde sinyal veriyor. Ancak Yunanistan giderek eurodan çıkışa doğru ilerliyor. Bu çıkış gerçekleşirse, ne kadar süreceği belirsiz olmakla birlikte, uluslararası finansal gerginliklerin aratacağı ve Türkiye’nin yine finansman açığı yaşayacağı açık.

Enerji dışı cari işlemler açığı

Cari işlemler açığını finansman boyutundan değil de büyüme tempomuz hakkında ne kadar bilgi verdiği açısından da incelemek mümkün. Bu tür bir analiz için öncelikle enerji fiyatlarındaki keskin oynamaların cari işlemler açığını artırıcı etkisinden kurtulmak gerekiyor. En basit yolu enerji dışı cari işlemler açığına bakmak. İhracatımız belirgin biçimde artmıyor ve enerji dışı cari açık azalıyorsa, daha az ithalat yapıyoruz anlamına geliyor. Dolayısıyla, eskisine kıyasla yatırım malları ve enerji dışı ara malları ithalatımızın artış hızının yavaşladığı ortaya çıkıyor.

Elbette doğrudan ithalata bakarak da benzer bir analiz yapılabilir. Enerji dışı cari açığı incelemenin bir yararı daha var. Özellikle petrol fiyatlarındaki hareketlerin etkilerinden arındırılarak cari açığımızın ne yönde gittiğini görmemiz mümkün oluyor. Bir anlamda cari açığın dinamiği hakkında daha iyi bilgi sahibi oluyoruz. Tıpkı bazı mal ve hizmetlerin fiyatlarını dışlayarak ana temel enflasyon göstergelerine baktığımız gibi.

Grafik 3’te yine aylar itibariyle son üç ayın enerji dışı cari işlemler açığının toplamı yer alıyor. 2011’in ikinci yarısında enerji dışı cari açıkta toparlanma gözleniyor. Son iki ayda küçük de olsa ters yönde bir hareket var gibi. Öyle değil oysa. Yıllık yüzde değişimlere bakıldığında, enerji dışı cari açığın üçer aylık toplamlarında son üç ayda önemli bir azalma var. Bir yıl öncesine kıyasla çok daha düşük bir düzeyde enerji dışı cari açık. Aynı olgu aylık açıklar için de geçerli.

Bu iyileşmenin asıl olarak ihracattaki artıştan kaynaklanmadığını biliyoruz. Geçen haftaki yazımda ihracat üzerinde ayrıntılı biçimde durmuştum. Euro cinsinden yaptığımız ihracatın yıllık artış hızı 2011’in ilk aylarından bu yana sürekli azalıyordu. Gelinen noktada bir yıl öncesine kıyasla euro cinsinden ihracatımızdaki artış çok küçük bir düzeye geriledi. Buna karşın, dolar cinsinden yaptığımız ihracat artmayı sürdürüyor.

Bu gözlemler büyüme oranımızın düştüğüne işaret ediyor. İthalatı başka bir yazımda daha ayrıntılı inceleyeceğim. Ancak yatırım malları ithalatının yıllık artış hızının 2011’in ikinci yarısının başından itibaren hızla düştüğünü belirtmekte yarar var. Sıra, perşembe günü açıklanan sanayi üretimindeki gelişmeleri incelemekte.

Sanayi üretimi

Grafik 3’te, Ocak 2007’den bu yana sanayi üretiminin yıllık artış hızları yer alıyor. Bir süredir sanayi üretiminde yavaşlama sinyali gelse de, açıklanan verilerin gösterdiği oynaklık bu konuda kesin konuşulmasını engelliyordu. Oysa ocak ayındaki üretim değeri ile üretimin artış hızındaki yavaşlama eğilimi daha belirgin biçimde ortaya çıktı. Yıllık üretim artışı yüzde 1.5’e kadar geriledi.

Sanayi üretiminin artış hızında belirginleşmeye başlayan bu düşüş eğilimi kalıcı olur mu? Bu belirsiz ortamda yine yanıtlaması zor bir soru. Aynı noktaya geliyoruz. 2012’de ne oranda büyüyeceğimiz şu anda çok belirsiz. Orta Vadeli Program’daki büyüme tahmini yüzde 4. İhracat 2011’e kıyasla iyi sinyaller vermiyor. Ama 2011’e kıyasla. Yukarıda belirttiğim gibi sonuçta dolar cinsinden ihracatımız artmayı sürdürüyor. Sorun, euro cinsinden yaptığımız ihracatta. Onun da artış hızı henüz eksiye düşmedi. İhracat performansımızın 2011’e kıyasla daha kötü olması, 2012 büyümesini düşürür ama yüzde 4’e düşürmez. Büyüme oranının yüzde 4 ve altına düşmesi asıl olarak dış finansmanın ne düzeyde olacağına bağlı.

Bir de öncü göstergelere ilişkin not düşeyim. Merkez Bankası yıllardır öncü göstergeler endeksi yayınlıyor. Amaç, gayri safi yurtiçi hasıladaki ve sanayi üretimindeki dönüm noktaları hakkında önceden bilgi edinebilmek. Öncü göstergeler açık biçimde üretimin artış hızının düştüğünü, farklı bir ifadeyle Türkiye’nin yavaş büyüme dönemine girdiğini gösteriyorlar.

Grafik 1. ari açıktan doğan finansman ihtiyacımız ve Türkiye’ye net sermeye girişleri (finansman): 2008 Ocak – 2012 Ocak (milyon dolar, üçer aylık toplamlar).

Grafik 2. Finansman açığımızın seyri: 2008 Ocak – 2012 Ocak (milyon dolar, üçer aylık toplamlar).