Türkiye Cumhuriyet Merkez Bankası (TCMB) bugün gerçekleştireceği Kasım 2016 Para Politikası Kurulu (PPK) toplantısında alacağı faiz kararlarını 14:00’da internet sitesi üzerinden açıklayacak.

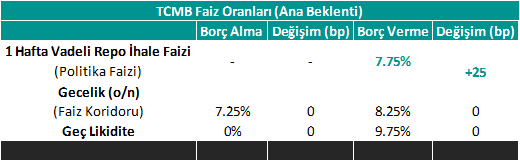

Ana Beklenti

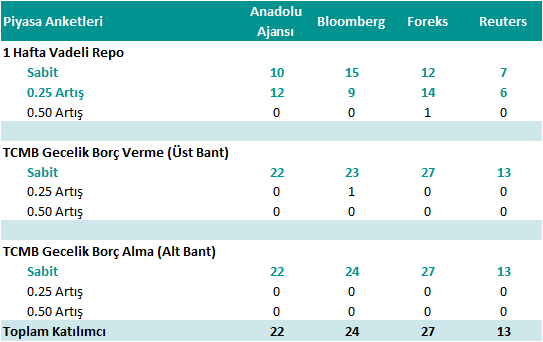

Yayınlanan anketlere göre beklentilerin ağırlıklı olarak 1 hafta vadeli repo ihalesinde 25 bp artış yapılabileceği ya da tüm faizlerin sabit bırakılacağı üzerinde yoğunlaştığını söyleyebiliriz.

Yorum

Türkiye Cumhuriyet Merkez Bankası (TCMB) 2016 yılının belki de en kritik Para Politikası Kurulu (PPK)toplantısını bugün gerçekleştirecek. Son dönemlerde kurda yükselen tansiyon ve sürece ilişkin açıklamalar ile gelişmeler bu toplantıyı çok daha kritik bir hâle getirmiş durumda. Ayrıca, son dönemlerde iktisadi faaliyette gözlenen yavaşlama ve ekonomiyi destekleme yönünde atılan adımlar ile enflasyon beklentilerinin bozulma olasılığı düşünülünce TCMB’nin işinin hiç de kolay olmadığını söyleyebiliriz.

Son PPK’da Ne Olmuştu?

TCMB, Fed’den gelen normalleşme sinyallerinin ardından Ağustos 2015’te para politikasında sadeleşme kapsamında bir yol haritası yayınlamış ve bu kapsamda işaret ettiği birçok adımı tamamlamıştı. Son olarak sadeleşmenin nihai hedefi olan tek bir politika faizi etrafında faiz koridorunun dar simetrik bir band oluşturulması kalmıştı. TCMB, bir süre ara vermiş olduğu ölçülü faiz indirimlerine, bu yılın Mart ayı itibariyle yeniden başladı ve Eylül ayındaki toplantıya kadar bu yöndeki adımlarına aralıksız bir şekilde devam ederek koridorun üst bandında toplam 250 bp indirime gitti.

Son PPK toplantısının yapıldığı 20 Ekim tarihi öncesinde özellikle dolar/TL tarafında tarihi zirvelerin test ediliyor olması nedeniyle TCMB, faizlerde herhangi bir değişiklik yapmamayı tercih etmişti. Kararla birlikte yayınlanan metinde temel olarak; önceki ay olduğu gibi yılın 3. Çeyreğinde iktisadi faaliyette gözlenen yavaşlamaya dikkat çekilirken, toplam talepteki yavaşlamanın enflasyondaki düşüşü desteklediği ancak kur tarafındaki seyrin bu düşüşü sınırladığı ifade edildi. Ayrıca, para politikasında sadeleşme sürecindeki bir sonraki adımın yönü ve zamanlamasının verilere göre şekilleneceğine vurgu yapıldı.  Son durum itibariyle TCMB’nin 1 hafta vadeli repo faizi % 7.50, gecelik borç alma faizi % 7.25 ve gecelik borç verme faizi % 8.25 seviyesinde.

Son PPK’dan Bu Yana Neler Oldu?

ABD’de yeni başkanını Trump olması sonrasında enflasyon beklentilerinde gözlenen yükselişler ve tam olarak nasıl bir ekonomi politikasının izleneceğine dair belirsizlikler ile Fed’in Aralık FOMC’de faiz artırımına gideceğine neredeyse kesin gözüyle bakılması doların küresel para birimlerine karşı önemli ölçüde değer kazanmasına yol açıyor. Gelişmekte olan para birimlerinde gözlenen sert değer kayıpları da bu sürecin bir parçası. Geçen hafta Dolar/TL’de çarşamba gününden itibaren her gün hatta gün içinde birden fazla olmak üzere rekor tazelendiğini gördük. Kurda artan tansiyonun ardından Cuma öğle saatlerinde 16:00’da Başbakan Binali Yıldırım’ın başkanlığında Ekonomi Koordinasyon Kurulu’nun (EKK) toplanacağını açıklanması kurdaki tansiyonu kısmen düşürdü. Toplantının ardından yapılan açıklamada Merkez Bankası’nın fiyat istikrarı için tedbirler alacağının vurgulanması, Perşembe günkü Para Politikası Kurulu toplantısından faiz artışı kararı çıkma ihtimalini güçlendirdi. Bu hafta başında yapılacağı duyurulan yeni EKK toplantısının önce iptal edildiğini; ancak dün akşam saatlerinde Cumhurbaşkanı Erdoğan başkanlığında bir EKK toplantısının gerçekleştirildiğini ancak bu toplantının ardından yeni bir resmi açıklama yapılmadığını da not edelim.

Bugün Nasıl Bir Karar Bekliyoruz?

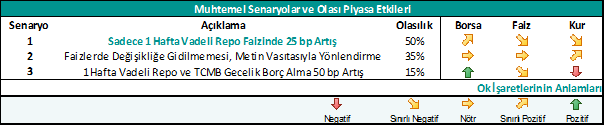

Son toplantıdan bu yana yaşanan gelişmeler ile ilgili otoritelerden gelen açıklamaları baz alarak bugünkü karara ilişkin 3 temel senaryoyla karşılaşılabileceğini düşünüyoruz.

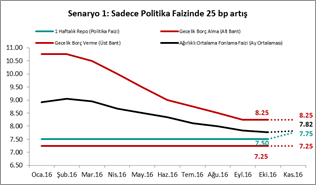

- Senaryo 1: Sadece Politika Faizi 25 bp artış (Olasılık % 50)

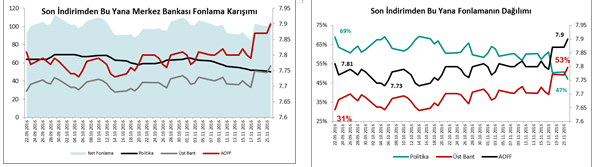

TCMB’nin elindeki en güçlü politika silahının faiz olduğu bir gerçek. Ayrıca, son dönemlerde TCMB faizleri ile piyasa faizlerindeki makasın açılmış olması TCMB’nin piyasanın bir miktar gerisinde kaldığını işaret eder nitelikte. Dolayısıyla, bugü nkü toplantıda teknik bir ayarlama olarak değerlendirilebilecek bir faiz artırımı görme ihtimalini yüksek olarak görüyoruz. Bu ayarlamanın da yüksek ihtimalle politika faizi üzerinde gerçekleşeceğini tahmin ediyoruz. Koridorun üst bandında da  bu yönde bir ayarlamanın kur tarafındaki tansiyonun düşürülmesi açısından olumlu bir adım olabileceğini düşünsek de; böyle bir adımın, Ağustos 2015’te yayınlanan sadeleşme yol haritası kapsamında Mart – Eylül 2016 arasında üst bantta yapılan indirimlerle bir miktar tezat oluşturabileceğini değerlendiriyoruz. Kurdaki yükselişte iç dinamik kaynaklı risklerin etkisi olsa da ana etkenin doların küresel para birimlerine karşı güçlenmesi olması ve enflasyon göstergelerinde henüz ciddi bir bozulma görülmemesi nedeniyle daha sert bir faiz artırımı gelmesini beklemiyoruz.Son dönemdeki fonlama karışımının sürdürülmesi ve beklentimize paralel olarak 1hafta vadeli repo faizi 25 bp artırılacak olursa AOFF’nin % 8 civarına yükselmesi beklenebilir. Ayrıca, faiz koridorunda işaret edilen simetrik koridor da bu hamleyle elde edilmiş olacaktır.

nkü toplantıda teknik bir ayarlama olarak değerlendirilebilecek bir faiz artırımı görme ihtimalini yüksek olarak görüyoruz. Bu ayarlamanın da yüksek ihtimalle politika faizi üzerinde gerçekleşeceğini tahmin ediyoruz. Koridorun üst bandında da  bu yönde bir ayarlamanın kur tarafındaki tansiyonun düşürülmesi açısından olumlu bir adım olabileceğini düşünsek de; böyle bir adımın, Ağustos 2015’te yayınlanan sadeleşme yol haritası kapsamında Mart – Eylül 2016 arasında üst bantta yapılan indirimlerle bir miktar tezat oluşturabileceğini değerlendiriyoruz. Kurdaki yükselişte iç dinamik kaynaklı risklerin etkisi olsa da ana etkenin doların küresel para birimlerine karşı güçlenmesi olması ve enflasyon göstergelerinde henüz ciddi bir bozulma görülmemesi nedeniyle daha sert bir faiz artırımı gelmesini beklemiyoruz.Son dönemdeki fonlama karışımının sürdürülmesi ve beklentimize paralel olarak 1hafta vadeli repo faizi 25 bp artırılacak olursa AOFF’nin % 8 civarına yükselmesi beklenebilir. Ayrıca, faiz koridorunda işaret edilen simetrik koridor da bu hamleyle elde edilmiş olacaktır.

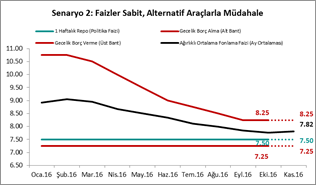

- Senaryo 2: Faizler Sabit – Metin Üzerinden Müdahale (Olasılık % 35)

Son dönemlerde ilgili otoritelerden yapılan açıklamalarda kur tarafındaki yükselişin ağırlıklı olarak küresel kaynaklı olduğu vurgusunun yapılması ve bu artışın makro göstergelerde kalıcı bozulmaya neden olmayacağını işaret edilmesi nedeniyle faizl erin sabit bırakılması da azımsanmayacak bir olasılık olarak görülebilir. Ancak, bu yönde bir karar verilmesi durumunda mutlaka karar metni içinde yapılacak değişikliklerle piyasalara mesaj verilmesi gerektiğini düşünüyoruz. Aksi takdirde kur tarafında kısa sürede ciddi bir sıçrama görülmesi ve kurdaki tansiyonun en azından 13 – 14 Aralık’taki Fed toplantısına kadar oldukça yüksek kalması ihtimali oldukça güçlenecektir. Faizlerin sabit bırakılması durumunda, Kasım 2013’te olduğu gibi AOFF’nin faiz koridorunun üst bandına yakın oluşmasının sağlanacağını işaret eden ifadelerin yer alması ya da biraz daha radikal bir önlem olarak yeni bir açıklamaya kadar 1 hafta vadeli repo ihalelerinin iptal edildiği, bu sayede faizler sabit bırakılmasına karşın AOFF’nin bir süre % 8.25’e yükselmesi de sağlanabilir. Bu yönde bir karar verilmesi durumunda, son günlerde % 7.90 – 7.91 seviyesinde olan AOFF’nin % 8.25’e yakınsaması beklenebilir.

erin sabit bırakılması da azımsanmayacak bir olasılık olarak görülebilir. Ancak, bu yönde bir karar verilmesi durumunda mutlaka karar metni içinde yapılacak değişikliklerle piyasalara mesaj verilmesi gerektiğini düşünüyoruz. Aksi takdirde kur tarafında kısa sürede ciddi bir sıçrama görülmesi ve kurdaki tansiyonun en azından 13 – 14 Aralık’taki Fed toplantısına kadar oldukça yüksek kalması ihtimali oldukça güçlenecektir. Faizlerin sabit bırakılması durumunda, Kasım 2013’te olduğu gibi AOFF’nin faiz koridorunun üst bandına yakın oluşmasının sağlanacağını işaret eden ifadelerin yer alması ya da biraz daha radikal bir önlem olarak yeni bir açıklamaya kadar 1 hafta vadeli repo ihalelerinin iptal edildiği, bu sayede faizler sabit bırakılmasına karşın AOFF’nin bir süre % 8.25’e yükselmesi de sağlanabilir. Bu yönde bir karar verilmesi durumunda, son günlerde % 7.90 – 7.91 seviyesinde olan AOFF’nin % 8.25’e yakınsaması beklenebilir.

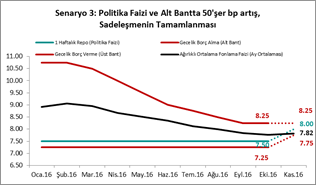

- Senaryo 3: Politika Faizi ve Alt bant 50 bp artış – Sadeleşme Tamamlandı Mesajı (Olasılık % 15)

Çok yüksek bir olasılık vermesek de sadeleşme sürecinin tamamlandığının söylenmesi ve enflasyon tarafında daha sıkı bir duruş sağlanması adına hem 1 hafta vadeli repo ihalesinde hem de faiz koridorunun alt bandında 50’şer bp artırıma gidilmesi de görülebilir. Böyle bir hamle gelmesi durumunda politika faizi % 8.00 olmak üzere faiz koridoru % 7.75 – 8.25  aralığında oluşacaktır. Böylelikle, Ağustos 2015’te ilân edilen sadeleşme sürecinin nihai hedefi olan tek bir fonlama faizi etrafında dar simetrik faiz koridoru yakalanmış olacaktır. Böyle bir hamleyle sadeleşmenin tamamlandığının duyurulması durumunda AOFF’nin 1 hafta vadeli repo faizi olan % 8.00 seviyesinde gerçekleşmesi beklenebilir.

aralığında oluşacaktır. Böylelikle, Ağustos 2015’te ilân edilen sadeleşme sürecinin nihai hedefi olan tek bir fonlama faizi etrafında dar simetrik faiz koridoru yakalanmış olacaktır. Böyle bir hamleyle sadeleşmenin tamamlandığının duyurulması durumunda AOFF’nin 1 hafta vadeli repo faizi olan % 8.00 seviyesinde gerçekleşmesi beklenebilir.

Özetle…

TCMB’nin bugün yılın en kritik kararlarında birini verecek. İktisadi faaliyetteki yavaşlama ve hem kur kaynaklı hem de Rusya’yla yaşanan kriz kaynaklı gıda fiyatlarındaki olumlu baz etkinin sona erecek olmasının enflasyon üzerinde oluşturabileceği yukarı yönlü riskler nedeniyle; faizler hangi seviyelerde belirlenmeli sorusunun cevabı oldukça zor. Ayrıca, kur tarafındaki yükselişteki ana etkenin doların küresel para birimlerine karşı seyri olması da TCMB’nin atacağı adımların etkisini bir ölçüde sınırlamakta. Toparlamak gerekirse, TCMB’nin bugünkü kararının piyasa tarafından olumlu algılanması piyasalar bir ölçüde rahatlatıcı etki yapacaktır. Beklentimiz dahilinde yani 25 baz puanlık politika faizi artışı gerçekleşecek olursa kur üzerinde en azından yeni bir stres oluşmayacağını, yurtdışındaki gelişmelerin kurun yönünü şekillendirmeye devam edeceğini düşünüyoruz. TCMB faizleri artırmaz ve piyasa verilen mesajları yeterli bulmaz ise kurlarda yeni bir atakla ve tarihi zirve ile karşılaşmamız şaşırtıcı olmaz.

TCMB’nin kararının en azından kur tarafındaki baskıyı en azından kısa vadede bir miktar baskılayabilmesi son derece kritik. Zira, 30 Kasım’daki Finansal İstikrar Raporu ve 6 Aralık’taki 2017 Yılı Para ve Kur Politikası Metninin basın toplantısıyla tanıtılacak olması TCMB’ye yakın dönemde 2 defa sözlü müdahale hakkı da tanımış olacak. Aralık PPK toplantısının da Fed Aralık toplantısından sonra yapılacak olması da TCMB adına bir diğer avantaj. Son söz olarak, TCMB kararının, piyasalara “Ben buradayım” mesajını ve bağımsız olduğu vurgusunu verebilmesi, bugün atılacak adımdan çok daha önemli olacak.

Erol GĂĽrcan

Nedir? Neden Ă–nemli?

Temel olarak fiyat istikrarını sağlamayı amaçlayan TCMB, makro finansal istikrarı da göz ediyor. Birden fazla amacın başarılabilmesi, para politikası araç çeşitliliği ihtiyacını da beraberinde getiriyor. Bu araçlar içinde TCMB’nin en etkin silahı faizler. Ekonomideki son likidite kaynağı olan merkez bankası, ihtiyaca göre bankalara ödünç para vererek ya da bankalardan ödünç para alarak piyasadaki likiditeyi kontrol etmektedir.Likidite yönetimi açısından TCMB’nin en etkin politika aracı olan merkez bankası faiz oranları, esas olarak gecelik ve haftalık vadelerde yoğunlaşan bu işlemlere ilişkin Merkez Bankasının belirlediği faiz oranlarını ifade etmektedir. Merkez bankasının piyasaları etkilemek amacıyla kullandığı bu faizlere ilişkin kararlar, TCMB’nin politika yapıcı organı olan Para Politikası Kurulu’nun önceden ilan edilmiş bir takvim çerçevesinde yapılan aylık toplantılarında alınmaktadır. TCMB’nin belirlediği politika faizi ve faiz koridoru, diğer tüm faiz oranları için bir gösterge niteliğindedir. TCMB faizlerinde meydana gelen bir değişiklik, devlet tahvil faizlerinden konut kredi faizlerine kadar tüm faizleri etkilemektedir. Bu değişiklikler aynı zamanda Türk Lirası’nın değeri üzerinde de doğrudan etki yapmaktadır. PPK toplantıları sonrasında faiz kararının gerekçeleri ile birlikte kurul üyelerinin ekonomiye dair görüşlerinin yer aldığı bir özet yayınlanmaktadır.

1 Hafta Vadeli Faiz Oranı (Politika Faizi): TCMB, 1 hafta vadeli repo ihale faiz oranını temel politika faiz oranı olarak kullanmaktadır. Bankalar kısa vadeli fonlama ihtiyaçları için ellerindeki Devlet İç Borçlanma Senetlerini (DİBS) yani tahvil-bonoları TCMB’ye verip para alırlar. Vade dolduğunda yani 1 haftanın sonunda da bu parayı yıllık % 7.50 seviyesinde olan politika faiziyle birlikte TCMB’ye iade ederek verdikleri DİBS’leri geri alırlar. 1 Hafta Vadeli Repo İhaleleri miktar ihalesi yöntemiyle yapılır. TCMB, gerek duymadığı günlerde ihale açmayabilir; ihale yapacağı günlerde ne kadarlık bir ihale açacağını, gelen toplam talebi ve gerçekleşen ihale miktarını veri dağıtım firmaları aracılığıyla ilan eder. Bankaların bu ihaleye vereceği toplam teklifin üst sınırı para politikasında sadeleşme kapsamında 28 Eylül 2015 tarihinde uygulanmaya başlanan yöntemle hesaplanmaktadır. Bu üst sınır, ilgili bankanın TCMB’de bulundurması gereken ortalama TL zorunlu tutarı içindeki payı ve piyasa yapıcısı bankalar için itfa edilmemiş DİBS tutarlarının tüm piyasa yapıcısı bankaların DİBS alım tutarı içindeki payı esas alınarak hesap alınmaktadır. Yani, ihaleye katılan bankanın zorunlu karşılıkları ve elindeki devlet tahvil-bonoları ne kadar yüksekse, ihaleye o oranda yüksek teklif verebilmektedir. Politika faizi, banka ve finans kurumlarının piyasada uyguladığı faiz oranları, bankalardan alınan kredilerin miktarı, hisse senedi ve döviz gibi varlıkların fiyatları üzerinde etkilidir.

Gecelik Faiz Oranları (Faiz Koridoru): Gün içinde likidite sıkışıklığı yaşanması halinde, bankalar limitleri ile sınırlı olmak üzere teminatları karşılığında Bankalararası Para Piyasasında TCMB borç verme faiz oranından borçlanabilmekte, likidite fazlalığı oluşması halinde ise limitsiz olarak TCMB borçlanma faiz oranından Merkez Bankasına TL borç verebilmektedir. TCMB’nin gecelik borç verme faiz oranı faiz koridorunun üst bandını, gecelik borç alma faiz oranı da faiz koridorunun alt bandını oluşturmaktadır. Yani, elinde likidite fazlası olan bir banka yıllık % 7.25 seviyesinde olan faiz oranından TCMB’ye limitsiz olarak gecelik borç verebilmekte ve likidite sıkışıklığı yaşayan bankalar da limitleri ile sınırlı olmak üzere teminat karşılığında yıllık % 9.50 olan faiz oranından TCMB’den borç alabilmektedir. Tüm bankalar, Hazine Müsteşarlığı Varlık Kiralama Şirketi tarafından ihraç edilen TL cinsi kira sertifikası karşılığında kotasyon yöntemiyle gerçekleştirilen gecelik vadeli repo imkanından yararlanabilmektedir. Gecelik faiz oranları, ikincil piyasada oluşan kısa vadeli faiz oranları, döviz kurları ve kredi büyüme hızı üzerinde etkilidir.

Geç Likidite Penceresi: TCMB’nin “borç veren son merci” iĹźlevi çerçevesinde, bankalara borç verme ve bankalardan borç alma iĹźlemidir. Ä°Ĺźlemler gecelik vadede ve 16.00-17.00 saatleri arasında gerçekleĹźir. Bankalar teminatları karşılığında limitsiz olarak, TCMB’ye borç verebilmekte veya TCMB’den borç alabilmektedirler. Borç almak ya da borç vermek için son ana kadar bekleyen bankalara uygulanan ve caydırıcı faiz oranlarını kapsayan bir uygulamadır. TCMB borç alırken faiz koridorundan daha düşük (Ĺźu an% 0.00); borç verirken faiz koridorundan daha yĂĽksek (Ĺźu an % 11.00) faiz oranları uygulamaktadır. Kullanımı düşüktĂĽr.

Ağırlıklı Ortalama Fonlama Faizi (AOFF): Yukarıda detaylarını verdiğimiz şekilde, TCMB, bankalara 1 hafta vadeli repo faizi ve gecelik borç verme yoluyla fon sağlamaktadır. Kriz öncesi dönemde geleneksel para politikası uygulanırken bankalara sağlanan fonlamanın maliyeti politika faiziyle örtüşürken; kriz sonrasında görülen ihtiyaç gereği uygulanmaya başlayan faiz koridoruyla birlikte bu ortalama maliyet değişkenlik gösterebilmektedir. Yeni politika bileşiminin bir ayağı olan likidite politikası çerçevesinde gecelik piyasada oluşan faiz oranları, faiz politikasında değişikliğe gidilmeden; (yani politika faizi olan haftalık repo faizleri değiştirilmeksizin) ekonomik ve finansal gelişmelerin seyrine göre ayarlanabilmektedir. Bu sayede, piyasaya yapılan fonlama ayarlanarak para piyasasındaki gecelik faiz oranlarının politika faizinden farklı olmasına izin verilebilmektedir. Bu bağlamda TCMB, geçici fiyat hareketlerinin beklentiler üzerinden enflasyon görünümünü bozmasına engel olmak amacıyla gerekli gördüğü günlerde Ek Parasal Sıkılaştırma’ya (EPS) gitmiştir. EPS yapılan günlerde piyasaya miktar ihalesi yöntemiyle politika faizinden yapılan fonlama miktarı azaltılarak faizlerin koridorun üst seviyelerine yakın oluşması sağlanmıştır. Bu yapıda, TCMB’nin likidite operasyonlarını kullanarak kısa vadeli piyasa faizlerinde günlük olarak yapabileceği değişikliklerin boyutunu faiz koridorunun genişliği belirlemektedir. Bu durum faiz politikası konusunda TCMB’ye daha aktif ve geniş bir manevra alanı sağlamaktadır.

TCMB, mevcut piyasa koşullarında para politikasındaki sıkı duruşunu korumaktadır. Geleneksel olarak sadece politika faizinden fonlama yapmak yerine faiz koridorunun üst bandını da aktif bir fonlama kanalı olarak kullanması nedeniyle, ortalama fonlama maliyetlerinin alışık olunan politika faizinden yüksek olması bu durumu göstermektedir. Her ne kadar son dönemlerde AOFF’de bir düşüş eğilimi görülse de bu genişleyici para politikasına geçme olarak görülmemelidir. TCMB, enflasyon gelişmelerine bağlı olarak tek bir politika faizi etrafında dar bir faiz koridoruna geçmeyi planlamaktadır. Bu süreç boyunca üst bantta gerçekleştirilecek indirimler teknik bir ayarlama olarak görülebilir. Zira, üst bant gerilese de buradan yapılan fonlama miktarı yüksek tutularak (1 hafta vadeli faizden yapılan fonlama düşük tutularak) AOFF yüksek tutulmaya devam edileceği gibi; herhangi bir faiz indirimi yapılmadan üst banttan yapılan fonlama miktarı azaltılarak (1 hafta vadeli faizden yapılan fonlama artırılarak) da AOFF düşürülebilir. Dolayısıyla, TCMB’nin koşullar elverdiği müddetçe üst bantta yapacağı indirimler ölçülü olduğu müddetçe para politikasında bir duruş değişikliği olarak görülmemeli; para politikasının sadeleşmesi ve tek bir politika faizine geçilmesi kapsamında yapılan teknik rötuşlar olarak görülmelidir.