Yurtiçi piyasalar açısından yılın belki de en sıkıntılı geçen ayını benzer şekilde belki de yılın sıkıntılı geçen haftalarından biriyle tamamlıyoruz.

BİST-100 endeksi 2 Aralık 2016 tarihinde test ettiği en düşük seviye olan 71.792 seviyesinden başlayan ralliyle birlikte 2017 yılının Ağustos sonuna kadar olan dönemde yaklaşık 39 bin puan ve % 54 oranını bulan yükselişle tarihi zirvesini 110.530’a taşıdı. Ki, Aralık 2016 – Ağustos 2017 dönemi boyunca endeksin, aylık bazda, soluksuz bir şekilde 9 ay üst üste yükseliş kaydettiğini gördük.

Ağustos ayı boyunca 3 – 4 defa denenmesine karşın 110 bin seviyesi üzerinde kalıcı olarak tutunulamaması ve yine aynı ay boyunca endekste gözlenen kararsız seyir yakın dönemde bir düzeltme görülebileceğine ilişkin beklentilerin kuvvetlenmesine neden oldu. Ağustos ayını 110.010 seviyesinden tamamlayan endeks, eylül ayı boyunca gözlenen yaklaşık 9 bin puan ve % 8.2 oranında düşüşle birlikte 28 Eylül itibariyle 100.987 seviyesine kadar geriledi. 9 aylık soluksuz yükselişin ardından, iç ve dış dinamiklerde gözlenen değişimlerde göz önüne alındığında genel olarak bir düzeltme görülmesi bekleniyordu. Ancak, bu düzeltmenin bu kadar sert ve hızlı bir şekilde gerçekleşmesi çok da beklenen bir durum değildi diyebiliriz.

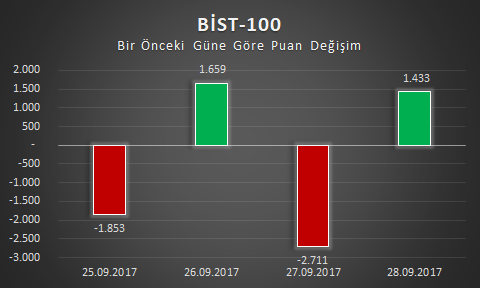

Uzun lafın kısası, yılın önemli bir bölümünde gözlenen endekste coşku, önceki ay yerini hafif tedirgin bir bekleyişe ve son ay itibariyle de paniğe dönüştü. Ki endeksin bu hafta başından bu yana günlük bazda bir önceki güne göre puan değişimleri de bu durumu net bir şekilde yansıtıyor. Aşağıdaki grafikten görüleceği gibi; pazartesi 1.853 puan düşen endeks, salı günü 1.659 puan yükselip, çarşamba günü yeniden 2.711 puan düştükten sonra perşembe günü de 1.433 puan yükseldi. Yani endeks hafta başından bu yana sürekli sert bir şekilde bir ileri bir geri yaptı.

Hâl böyle olunca, herkesin aklında oluşan soru; bu oynaklığın ne zaman biteceği ve çok daha önemlisi ay boyunca gözlenen düşüşün nerede duracağı, yani dibin neresi olacağı. Bugün itibariyle bu soruya net ve sağlıklı bir cevap verebilmek çok da kolay değil. Yine de öne çıkan temel ve teknik gerekçelere odaklanarak bir durum değerlendirmesi yaparak; bir fikir vermesi açısından kısa vadede gözlenmesi muhtemel senaryolar üzerinde durabiliriz.

Teknik görünüme bir alt yapı oluşturması açısından önce başlıca temel konulara bakalım. Yakın dönemde küreselde Kuzey Kore, yurtiçinde Kuzey Irak kaynaklı olarak öne çıkan jeopolitik riskler hâlen masada. Ancak, her iki tarafta da söylemlerin dozu olabilecek en üst perdelere ulaşmış ve bu durumun büyük ölçüde fiyatlamalara yansımış durumda. Diğer bir ifadeyle, her iki cephede de işin askeri çözüme/sıcak çatışmaya gitmemesi hâlinde, bu gerekçeler kaynaklı yeni ve sert bir düşüş görme ihtimali birkaç hafta öncesine kıyasla çok daha az diyebiliriz (kısa vadeli oynaklık olabilir, ancak dalgalanma muhtemelen daha sınırlı olacaktır). Zira, az önce de değindiğimiz gibi mevcut risklere fiyatlara büyük ölçüde girmiş durumda. Bundan dolayı, tansiyonun artmadığı gibi sıcak çatışma olasılığının azaldığı yönündeki beklentileri destekleyici her gelişme risk iştahını destekleyerek piyasaları rahatlatıcı etkide bulunacaktır. Olumsuz senaryoda, yani sıcak çatışmanın görülmesi durumunda ise yeni bir dip görmemiz kuvvetle muhtemel.

Küresel tarafta dikkate almamız gereken diğer önemli iki başlık Trump ve Fed. Trump yönetimi, çok uzun süredir beklenen vergi düzenlemelerine ilişkin detayları nihayet bu hafta paylaştı. Hatırlatma yapmak gerekirse, yılın önemli bir bölümünde küresel hisse senedi piyasalarında gözlenen ralliye büyük ölçüde başta vergi konusu olmak üzere Trump’ın ekonomi vaatleri dayanak oluşturdu. Çünkü, vaat edilen kurumlar vergisindeki düşüşün, ABD şirketlerinin net kârını dolayısıyla da küresel ekonomik büyüklüğün yaklaşık 4’te 1’ini oluşturan ABD ekonomisindeki büyümeyi hızlandıracağı yönündeki beklentiler ön plana çıktı. Vergi konusundaki detayları açıklanmış olması kısa vadede küresel piyasaları destekleyici bir unsur olarak görülebilir. Ancak, yasalaşma aşamasında diğer vaatlerde olduğu gibi sorunların yaşanması ve sürecin kilitlenmesi gibi bir durumun ortaya çıkması rüzgârın sert bir şekilde terse dönmesine neden olabilir. Dolayısıyla, bu riski göz ardı etmemekte fayda var. Ama, her ne kadar biz tam anlamıyla katılamamış olsak da, şimdilik, küresel piyasaların bardağın dolu tarafını görmeyi tercih ettiğini söyleyebiliriz.

Gelelim Fed konusuna. Artık hem bilançosunu küçülten hem de kademeli faiz artırımlarına devam eden bir Fed olacak; ki her ikisi de küresel olarak doların değerini artırıcı unsurlar. Son Fed toplantısına kadar Fed’in yılın geri kalanında 1 faiz artırımına daha gitmesi zayıf bir olasılık olarak görülmesine karşın; özellikle Fed Başkanı Yellen’ın ve Fed yöneticilerinin açıklamaları aralık ayında yeni bir faiz artırımına daha gidilmesi olasılığını ciddi ölçüde kuvvetlendirdi. Özellikle, Yellen’ın faiz artırımları için enflasyonun % 2’ye gelmesinin beklenmesinin ihtiyatsız olacağını ve faiz artırımında çok fazla kademeli olmaktan sakınılması gerektiğini söylemesi bu anlamda kritik. Bu açıklamalar sonrasında doların, küresel olarak, özellikle de gelişmekte olan ülke para birimlerine karşı önemli bir değerlenme göstermekte olduğunun altını çizelim. Ayrıca, Fed’in bu doğrultuda hareket etmesinin; mevcut varlık alım programını yakın dönemde sonlandıracağına dair beklentilerin kuvvetlendiği Avrupa Merkez Bankası’nın da elini güçlendireceğini de vurgulayalım. Her iki senaryoda dış finansmana erişimin maliyetini artıracağından Türkiye ve diğer gelişen ülkeler açısından negatif gelişmeler olarak not edilebilir.

Teknik detaylara geçmeden önce değinilmesi gereken bir diğer kritik başlık bu hafta açıklanan Orta Vadeli Program ve sürpriz vergi artışları. Ancak, detaylara girmemiz hâlinde bu yazının konusunun dağılacak olması ve bu başlıklara ilişkin detayların son 2 gündür yoğun bir şekilde tartışılmış olması nedeniyle çok kısa bir not düşelim. Öncelikle, vergi artışlarının, Orta Vadeli Programı gölgede bıraktığını belirtelim. 2018 itibariyle uygulanması düşünülen vergi artışları kısa vadede talebin öne çekilmesine neden olarak yılın son çeyreğinde ekonomik büyümeye katkı verebilir. Ancak, 2018 yılının genelinde hem öne çekilen talep hem de harcanabilir geliri kısıtlayacak olması nedeniyle iç talebi baskılayabilir. Ayrıca, kısa vadeli piyasa ve yabancı yatırımcı algısı açısından finans sektörü özelinde (spesifik olarak bir sektör üzerinde) bir artış yapılması da negatif bir unsur; ki, endeksin bu açıklamaların ardından çarşamba günü banklara öncülüğünde 2.711 puanlık bir düşüş göstermesi de bu durumun bir yansıması. Bu durum bankaların net kârı 2018 yılından itibaren yaklaşık % 2.5 oranında negatif bir etkiye yol açacak ve tek başına trend değiştirici bir unsur olmasa da kredi büyümesi üzerinde bir miktar aşağı yönlü baskı oluşturacaktır. Sektörün artacak maliyetlerinin kredi faizlerine yansıyacak olması da yine kredi büyümesi üzerinde negatif bir etkiye yol açabilir. Orta Vadeli Program’ın genel olarak niyet-temenni açısından olumlu bir görüntü verdiğini; ancak rakamsal tahminlerin detayına bakıldığında, dileriz yakalanabilir ancak, temel makroekonomik göstergeler açısından genel anlamda bir miktar iyimser kaldığını düşündüğümüzü de ifade edelim.

Şimdi gelelim teknik görünüme…

Eylül ayı başından bu yana gözlenen sert düşüşle birlikte BİST-100 endeksi, aralık ayı ve sene başından bu yana devam eden 2 ana yükseliş trendini de kırdı. Bu hareketle birlikte, endeksteki rallinin başladığı dip seviyeden tarihi zirveye çizilen Fibonacci Düzelme seviyelerinden % 23.6’ya karşılık gelen 101.388’teki kritik desteğin son 2 günde 2 defa test edildiği, hatta kısa süreli de olsa altına sarkıldığını gördük. Yaklaşık son 1 aylık dönemde gözlenen düşüşün 9 bin puan civarında olması, bu düşüşü tetikleyen olumsuzlukların büyük ölçüde fiyatlara girmiş olması, test edilen seviyenin Fibonacci Düzelme Seviyelerine göre kritik olması ve son günlerde endekste devam eden düşüşe karşın aşırı alım – satım ve trend dönüş göstergesi olan CCI’daki toparlanma eğilimi gibi unsurlar kısa vadede tepki alımlarıyla birlikte endekste bir miktar toparlanma görülmesi ihtimalini öne çıkaran unsurlara olarak görülebilir. Daha önce çok uzun süre psikolojik direnç konumunda olan ve kırılmasıyla birlikte desteğe dönüşen 100.000 seviyesinin psikolojik önemi de göz önüne alındığında, endekste kısa vadeli ilk dip çalışmasının 100.000 – 101.400 destek bölgesi civarında oluşması oldukça muhtemel görünüyor. Bu bölgenin dip olması durumunda, kısa vadede sırasıyla 103.250, 104.650 ve 105.800 dirençlerinin test edilmesi beklenebilir. Mevcut risklerde herhangi bir artış – azalış görülmemesi durumunda endeksin bir süre kabaca 102 – 105 bin aralığında bir dengelenme eğilimine girdiği de görülebilir. 105 binli seviyelerin üzerinde tutunulabilmesi durumunda, birkaç haftalık vade içinde 107.500 ve 108.750 dirençlerinin de yeniden radara girdiğini görebiliriz. Diğer taraftan, endeksin, ilk kritik dip çalışmasını yapmasını beklediğimiz 100.000 – 101.400 destek bölgesi üzerinde tutunamaması durumunda; yeni bir sert satış dalgasıyla hızlı bir şekilde 95 – 96 bin civarlarına gerilediği ve yeni dip çalışmasını bu civarlarda yapması beklenebilir.

Özetle, şu an bulunduğumuz seviyelerden bir tepki gelme olasılığının arttığını düşünüyoruz. Bundan dolayı, kısa vadeli dibin 100.000 – 101.400 destek bölgesinde oluşabileceğini düşünsek de bunun teyidini henüz tam olarak almadığımızı belirtelim. Bu destek bölgesinin kırılması durumunda yeni dip 95 bin civarlarında oluşabilir. Dolayısıyla, olası tepki alımlarından yararlanmayı düşünenler, katlanabilecekleri zararı da göz önünde bulundurarak 100.000 – 101.400 destek bölgesini endeks bazında zarar kesme (stop loss) seviyesi olarak takip etmek ve hisse bazında seçici olmak kaydıyla 105 – 106 bin civarına kadar sürebilecek harekete katılmayı düşünebilirler. Diğer taraftan, risk alma anlamında daha muhafazakar bakış açısına sahip olan yatırımcıların mevcut seviyelerdeki dip çalışmasının tamamlandığının teyidi alınana kadar ağırlıklı olarak nakitte kalmayı tercih etmeleri yerinde olacaktır.

Dolar/TL

Ayrıca, yukarıda işaret ettiğimiz özellikle Fed’e yönelik beklentiler nedeniyle son günlerde gelişmekte olan ülke para birimlerinin dolar karşısındaki değer kayıplarının hızlandığı görülüyor. TL’de her ne kadar genel olarak diğer gelişen ülke para birimlerine nazaran daha olumlu bir performans gösteriyor olsa da bu yükselişten nasibini aldı. Mart ayından bu yana gözlenen düşüş trendinin kırılması sonrasında kurun 3.60 TL sınırına dayandığı görülüyor. Grafik üzerinden de görüleceği gibi mart ayında düşüş trendinin başladığı tepeden yılın en düşüğü olan ve yakın dönemde test edilen dibe çizilen Fibonacci Düzelme % 50 seviyesinin ve 200 günlük hareketli ortalamanın yaklaşık olarak bu seviyeye karşılık gelmesi ile aşırı alım – satım indikatörü olan RSI’ın hem ocak ayından bu yana görülen en yüksek seviyelerde hem de aşırı alım bölgesine yakın seyrediyor olması kısa vadede bir miktar gevşeme görülmesi ihtimalini artırıyor. Bu nedenle küresel olarak doların değerlenmesinde bir artış olmazsa kısa vadede 3.54 – 3.59 TL aralığında bir dengelenme eğilimine girilmesi muhtemel. Bu senaryonun gerçekleşmesi endekse de destek verebilir. Diğer taraftan, hem Trump’ın vergi reformuna ilişkin hem Fed’e yönelik beklentiler nedeniyle dolardaki orta-uzun vadeli yönün yukarı olarak kalmaya devam ettiğinin altını çizelim. Bundan dolayı da, mevcut risklerde bir azalma olmadıkça kur tarafında çok anlamlı bir gerileme görülmemesi ve 3.50 TL’nin üzerinde kalınması muhtemel. Ayrıca, Pazartesi günü yurtiçinde açıklanacak enflasyon verileri de kurdaki oynaklığı artırma potansiyeline sahip olduğundan yakından izlenmeli. 3.60 TL’nin kırılması durumunda kurun 3.63 – 3.65 TL’ye doğru hareketlenmesi güçlü bir olasılık.

Erol Gürcan

Gedik Yatırım

Yatırım Danışmanlığı Müdürü